Что называется банковским чеком. Банковский чек

Определение

Виды чеков и ценных бумаг

Понятие и юридическая природа чека

Отношения между чекодателем и банком (плательщиком)

переводной.

Коммерческая Тратта (переводной коммерческий Вексель) — что содержит письменный приказ векселедержателя (трасанта), адресованный плательщику (трассату), денежное обязательство (ремитенту) определенную сумму Денег в определенный срок.

Документальный Переводной вексель для инкассации — Вексель, который экспортер после перевозки товаров импортеру предъявляет вместе с другими и документами в свой Банк. Банк передает их Банка импортера для инкассации. Экспортер получает гарантии, что он получит Оплату до того, как документы будут переданы импортеру. А импортер получает гарантии, что все документы будут в надлежащем состоянии.

Варрант — письменный приказ Банка — властителя Авуаров за границей своему банку-корреспонденту о перечислении определенной суммы из его текущего счета владельцу Чека. Экспортеры, получив такой Чек, продают его своим банкам. Это денежный документ установленной формы, который имеет безусловный приказ властителя счета в кредитном учреждении о выплате его держателем указанной суммы. Банк обычно выписывает Чеки в той иностранной Валюте, которую имеет за границей на счетах в банках-корреспондентах.

Открытый банковский счет. Применяется при Продаже на кредитных условиях, согласованных между экспортером и импортером. Форма не удобная для экспортера, но очень удобная для импортера. Импортер получает возможность не только получить , и осуществить его Продажу к предоставлению Оплаты) - метод Платежа, за которым просто отправляет счет-фактуру Покупателю, который должен заплатить в определенное время после ее получения (никакого документального подтверждение, используется только с филиалами и другими подразделами).

Консигнация — означает, что экспортер транспортирует свои Товары импортеру, но при этом сохраняет право собственности на эти Товары до тех пор пока импортер не продаст их и не рассчитается с экспортером (консигнатором). Он настолько невыгодный для Продавца, который редко применяется в Международной торговле, как в случае с открытым счетом; Продажа Продукта с использованием консигнации главным образом имеет место при его отправлении заграничным отделением экспортера.

Чеки. Виды Чеков

Чеки являются одним из самых распространенных платежных инструментов. Обычно Чеком признается Ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя провести платеж указанной в нем суммы чекодержателю. В то же время словом «Чек» иногда называют разные платежные инструменты. Практика правового регулирования чекового обращения выработала различные виды Чеков, из которых только некоторые нашли широкое применение.

Коммерческий Чек используется для осуществления коммерческих Платежей (Оплата авансовых, гарантийных и др. сумм). Он применяется при совершении сделок нетоварного характера и по своей сути является разновидностью банковского перевода денежных средств из Страны в Страну.

Коммерческий Чек выписывается на любую сумму в нужной Валюте на определенное лицо (физическое или юридическое). Если срок действия не обозначен на Чеке, то он действует 6 месяцев со дня его выписки в Банке, а выплата денежных средств (зачисление на счет) производится только после его проверки и Оплаты банком-эмитентом - от 20 до 70 дней с момента приема Чека на инкассо. В случае утери есть возможность приостановить Оплату по Чеку, своевременно проинформировав об этом Банк и указав причину отзыва. Коммерческий Чек можно вручить получателю лично, либо отправить его по почте. Особенностью коммерческого Чека является невозможность передать его третьим лицам: он принимается на инкассо только от бенефициара (получателя Денег по Чеку).

При помощи коммерческого Чека удобно осуществлять безналичный расчет в случаях, если:

Сумма Платежа невелика и не оправдывает Затрат на перечисление;

Отправитель не имеете расчетного счета в Банке;

Неизвестны банковские реквизиты получателя для осуществления денежного перевода.

В российских Банках можно приобрести коммерческие Чеки как иностранных (Drezdner Bank, Bankers Confiding propert Compa, Deutsche Bank Confiding propert Company Americas и т.д.), так и отечественных банков-эмитентов.

Именной Чек - это Чек на определенное лицо, не подлежащий передаче. Он представляет собой письменный приказ, по которому полагается выдать определенную сумму Денег чекодержателю (физическому или Юр. лицу, указанному в Чеке). Именной Чек не подлежит передаче и принимается Банками только на инкассо (перевод Денег со счетов лиц, выписывающих Чеки, на счета получателей Чека).

Владельцу именного Чека нужно учитывать, что срок действия Чека (если не указано другого Срока) обычно ограничивается 6 месяцами, а срок обработки именного Чека составляет несколько дней со дня его сдачи. Таким образом, чем раньше предъявить в Банк Чек на инкассо, тем меньше , что иностранный Банк вернет его без Оплаты. Как правило, в момент сдачи Чека на инкассо Банку, принявшему Чек, оплачивается комиссия. Следует помнить, что комиссия удерживается иностранным Банком за обработку Чека и за перечисление покрытия по нему.

В Банках можно купить или сдать на инкассо практически все виды именных Чеков, в том числе Personal/Commercial Check, International Money Order, Official/Cashier’s Check, Treasury Check, Tax Refund и др.

Как правило, любой бумажный носитель разного рода Информации имеет свой электронный эквивалент. Электронный - это современных технологий, он представляет собой пластиковую смарт-карточку установленной формы, хранящую предоплаченный баланс фиксированного номинала. В большинстве случаев она используется для получения наличных Денег в банкоматах за границей или для Платежей за Товары и услуги в иностранных магазинах, ресторанах и отелях.

В Российской Федерации наиболее известными являются такие чековые брэнды, как American Express, Thomas Cook, Visa и MasterCard. Сегодня продукты этих компаний можно приобрести в десятках Банков в том или ином ассортименте.

Российский банковский Рынок предлагает к Продаже Visa TravelMoney Cash Passport - электронную версию дорожного Чека, который по форме и технологии использования является пластиковой картой. Она защищена ПИН-кодом и отдельным номером. Оформляется электронный Дорожный чек в течение нескольких минут и не требует открытия счета и предварительного внесения страхового депозита. Его не надо декларировать на границе. Эта карта-чек, как правило, не имеет Срока годности и действительна до тех пор, пока полностью не будут израсходованы внесенные Деньги. Карта не содержит Информации о владельце, что дает возможность передать или подарить ее другому лицу.

Выбор того, каким должен быть Дорожный чек , остается за каждым индивидуально. Бумажный защищен от технических сбоев в Работе банкоматов и от атак "кардеров". Потеряв его, можно особенно не беспокоиться, что нашедший воспользуется деньгами. Если для совершения операций по чужому карт-счету достаточно обладать Информацией о том или ином наборе цифр (ПИН), то по Чеку Деньги могут быть выданы только после его собственноручного подписания владельцем и при одновременном предъявлении паспорта.

В итоге следует заметить, что электронные Дорожные чеки, номинированные исключительно в Долларах , становятся редкостью, и клиент может проводить финансовые операции в различных денежных единицах.

Дорожные чеки для хранения дома (American Express Varant Secure Funds) были созданы Организацией American Express специально для обеспечения сохранности денежных средств, находящихся дома. В случае утери или кражи гарантируется полный возврат суммы Чека.

Дорожные чеки для хранения дома American Express не связаны ни с одним конкретным Банком, поэтому застрахованы от последствий банковских потрясений. Этот факт служит еще одним подтверждением надежности.

Дорожный чек представляет собой платежный документ, который используется в качестве средства обеспечения Валютой туристов. Иными словами, это обязательство выпустившей его Организации, по которому она обязуется оплатить его номинал (сумму Чека) по предъявлению Чека.

Основное преимущество дорожного Чека заключается в том, что в случае утери или кражи гарантируется полный возврат суммы Чека. Главным образом это связано с самой схемой выдачи Чека и приема его к Оплате.

Распорядиться Чеком может только его хозяин, имя которого указано на Чеке. Владелец оставляет свою подпись, котораобязательством будет служить образцом для сверки того, как распишется предъявитель Чека. Если при предоставлении Чека работнику Банка покажется, что подпипреимуществотствует оригиналу, он может отказать в предоставлении банковской услуги.

Кроме того, для получения Денег по Чеку (помимо подписи) необходимо предъявление документа, удостоверяющего личность. Таким образом, наличие подобного рода правил при обналичивании Чека фактически сводят к нулю попытки злоумышленника воспользоваться чужими денежными средствами.

Если же сам владелец потерял Чек, то ему необходимо сообщить его номер в отделение Организации, выпустившей Чек, и с квитанцией, которую выдают при выдаче Чека, обратиться для получения Денег.

Безусловным плюсом является то, что благодаря дорожному Чеку можно беспрепятственно перевозить через границу большие суммы Денег без опасения, что представители таможни будут проявлять излишнее любопытство при выяснении количества наличности, имеющейся у вас с собой.

На сегодняшний день Дорожные чеки занимают нижние строчки в рейтингах банковских продуктов и воспринимаются в качестве некоего «деликатеса» в банковском ассортименте. Но, исходя из вышесказанного, можно убедиться, что Дорожные чеки очень легки в обращении. Они выгодны и по сравнению с альтернативными пластиковыми картами. Не надо отдельно платить за Выпуск , за ведение расчетного счета, за постановку в стоп-лист, за дополнительного пользователя, за утерю и т. д. А срок использования дорожного Чека не ограничен (например, выпущенные еще в 1891 году первые Чеки принимаются к Оплате до сей поры).

Предусмотрена и такая процедура, как передача в наследство. Поэтому, несмотря на то, что по Чекам не начисляется , они также могут составить ощутимую Конкуренцию Сберегательным (депозитным) сертификатам Банков, так как выпускающие Организации обладают более надежным Капиталом международного масштаба.

При всех своих достоинствах Дорожный чек имеет серьезный недостаток - номинал (кратный 10, 20, 50, 100 и т.д.). Обналичить Чек можно только сразу на всю сумму. Причем в ряде Банков (в основном зарубежных) получить наличные по Чеку номиналом $1000 гораздо дешевле, чем обналичить $20. Чеки, как и наличные Деньги, имеют номинал, Валюту (Американские доллары , английские фунты стерлингов и т.д.), индивидуальный номер и достаточное количество степеней защиты. В отличие от наличных Денег Чеки нельзя разменять или продать частично, что следует учитывать при покупке Чеков - лучше иметь смесь Чеков крупного и мелкого достоинства.

Понятие и юридическая природа Чека.

Чеком называется документ, в котором содержится чекодателя плательщику уплатить означенную в нем сумму чекодержателя. Чек является Ценной бумагой. Для точного выяснения взаимоотношений Чека и близких ему институтов необходимо выяснить юридическую природу Чека. В зависимости от того, как конструируется юридическая природа Чека, чековые Законодательства различных Стран можно разбить на три группы. К первой группе относятся Законодательства английского типа, ко второй — французского и к третьей — германского. Законодательства английского типа (английский Закон 1882 г., Законы САСШ) рассматривают Чек как вид Тратту. Этому способствуют особенности английского вексельного права, которое, во-первых, допускает Векселя на предъявителя и, во-вторых, не требует вексельной метки.

Таким образом, является вполне возможным определить Чек как переводный Вексель, оплачиваемый по предъявлении и трассированный на банкира (ст. 73 английского вексельного Закона 1882 г.). Английская конструкция значительно облегчает задачу регулирования Чека, так как делает возможным свести ее к небольшому количеству норм и к отсылке к нормам, регулирующим Вексель. Французская конструкция Чека исходит из того, что выдача Чека, а также дальнейшая его передача представляет собой передачу прав на покрытие находящееся у плательщика. Эта конструкция является традиционной как во французской судебной практике, так и в юридической науке. Она санкционирована и новейшим французским законодатель. Французская конструкция, если и не рассматривает Чек как вид Векселя, то все же значительно сближает эти два института, так как теория передачи прав на покрытие из вексельного права. Наконец, в Республики Германии анализ положений германского чекового Закона, а также довольно многочисленных других законов, построенных по этому типу, приводит к теории двойного полномочия, которое хотя и не является общепризнанной, то все же господствует в германской юридической науке. С точки зрения этой конструкции Чек представляет собой, во-первых, уполномочие чекодателем произвести платеж чекодержателю за счет чекодатели, во-вторых, уполномочие чекодателем чекодержателя получить платеж за счет чекодателя. Уполномочием наука называет согласие лица на то, чтобы другое лицо действием, совершенным от своего имени (в данном случае производство и прием Платежа), изменило правоотношения, в которых состоит уполномоченный (в данном случае уменьшения суммы его счета в Банке или увеличение его задолжен Банку по открытому кредиту). Изложенная конструкция рассматривает Чек как институт, стоящий рядом с Траттой и теоретически объединяемый с последним в едином родовом понятии перевода (Anweisung), в отношении которого понятие Чека, Тратту, а также переводного билета (перевод в узком значении термина) являются понятиями видовыми. Чек, Вексель и переводное письмо регулируются по законодательству Федеративной Республики Германии и по другим законодательствам германской группы отдельно друг от друга. Действующее советское не регулирует Чека. Источником советского чекового права, прежде всего, являются оперативные правила Банков. Основное значение, как и в других случаях, принадлежит правилам Государственного Банка. Состояние источников не позволяет рассматривать Чек как вид Векселя. Действующее в РСФСР Положение о Векселях 1922 года и составленные по его образцу вексельные Законы других союзных республик устанавливают реквизиты Векселя (в частности, требуют вексельной метки и не допускают Вексель на предъявителя), не дающие возможности подвести Чек под понятие Векселя. Поэтому английская конструкция для советского права отпадает. Учение о покрытии и о передаче прав на него совершенно чуждо советскому праву. Следовательно, французская конструкция также не может быть использована. Наиболее подходящей является германская теория Чека, как двойного уполномочия, удовлетворительно объясняя особенности Чека по тем правовым системам, которым чужда идея передачи прав на покрытие и которые регулируют Чек независимо от Векселя. Кроме того, следует отметить, что Чек является бумагой, в которой выражено обязательство чекодателя в отношении чекодержателя.

обязательство

B8%D0%B4_%D1%87%D0%B5%D0%BA%D0%B0">

В тех странах, в которых существует специальное чековое Законодательство, Чеком считается только такой документ, содержание которого соответствует установка на этот счет требованиям Закона, так наз. реквизитам Чека.

Советское право не знает чекового Законодательства. Содержание Чека, поэтому должно соответствовать тем требованиям, которые к нему предъявляют оперативные правила Банков. Такие указания мы находим, например, в § 19 правил Государственного Банка о простых текущих счетах, утверждены Народным комиссаром финансов СССР 19 января 1928 года. Чек является документом, содержащим Предложение одного лица другому лицу уплатить определенную сумму третьему лицу. Поэтому, прежде всего, должен быть поставлен вопрос о том, кто может быть участником отношений по Чеку. Принято различать в этом вопросе активную чековую правоспособность и пассивную. Активной чековой правоспособностью называется право выдавать Чеки. Активная чековая правоспособность, а также способность приобретать Чеки и передавать их дальше, принадлежит всем лицам, обладающим общей гражданской правоспособностью. В отношении пассивной чековой правоспособности некоторые Законодательства (например, Англии, Гер и др.) устанавливают, что плательщиком по Чеку могут быть только банкиры (Англия) или, кроме Банков, также и некоторые другие Компании (например, сберегательные касс и др.).

Действующее советское Законодательство не дает по этому вопросу каких-либо общих указаний. Следует только отметить ограничение для кооперативных кредитных товаров, содержащееся в приложении к ст. 15 Положения о кооперативном Займе (С. 3. СССР 1927 г., № 4, ст. 44) и воспрещающее кредитным товариществам выдавать чековые книжки без получения на то специального разрешения. Совет же практика знает только Чеки, по которым плательщика обозначены кредитные учреждения (в том числе Чеки на государственные трудовые сберегательные кассы). Что же касается способа обозначения на Чеке лица, которому должен быть произведен платеж (получателя), то вопрос этот регулируется в оперативных правилах. В указанных выше правилах Государственного Банка он составляет предмет нескольких недостаточно полных и точных положений. Правила допускают как Чеки, выписанные на предъявителя, так и Чеки, выписан на имя определенного лица. Чек на предъявителя представляет собой бумагу на предъявителя, которая подлежит действию соответствующих правил. Что же касается Чека, выписан на имя определенного лица, то, как это следует из § 18 правил, он является ордерной бумагой и может быть передан как по именным, так и по бланковым Передаточным надписям, т. е. в том самом порядке, который установлен Законом для Векселей. Однако надпись на Чеке имеет значение лишь для передачи Чека и не устанавливает ответственности надписателя. Ответственность надписателя (так наз. гарантийная функция) могла бы иметь место только, если бы она была специально установлена Законом. Правила разрешают Чек именной (так, наз. ректа-чек), т. е. Чек, не допускающий перехода в порядке векселеподобного индоссамента, однако только в случае, если Чек является расчетным (см. ниже). Такое ограничение едва ли обосновано.

Некоторые Законодательства не считают обозначение лица, уполномоченного по Чеку, реквизитом Чека; если Чек не содержит такого указания, он считается Чеком на предъявителя.

Получателем по Чеку по целому ряду законодательств может быть означен сам чекодатель. Нет препятствий к допущению таких Чеков у нас. Чековые Законодательства английской и французской группы знают так наз. перечеркнутый Чек (crossed Varant, Varant barre). Перечеркнутый Чек, внешним отличием которого является проведенные по его лицевой стороне чекодателем или чекодержателем две параллельные линии, может быть оплачен банком- плательщиком только другому Банку. Различают общее и специальное перечеркивание. В случае общего перечеркивания между параллельными линиями вписывается наименование определенного Банка, которому только и может быть произведен платеж. Перечеркивание способствует развитию безденежных зачетов, так как расчеты между Банками обычно производятся не наличными деньгами, а посредством зачета или концентрации. Кроме того, оно уменьшает возможность Оплаты подложных Чеков, так как банк-платитель всегда знает того, кто предъявляет Чек к платежу, т. е. другой Банк. На Чеке должна быть подпись чекодателя. Чек должен содержать Предложение чекодателя плательщики оплатить указанную в нем сумму. Правила Государственного Банка допускают так наз. расчетный Чек (в сберегательных кассах он называется «оборотный»), по которому не допускается выплата наличных Денег, и погашение, которого производится только посредством перенесения соответствующей суммы со счета на счет. Чек может быть обращен в расчетный как чекодателем, так и чекодержателем посредством надписи наискос на лицевой стороне «расчетный» (§ 23). Расчетный Чек заимствован нашей практикой из германского права. Расчет Чек является одним из способов безналичного расчета. Его необходимо отличать от других способов достигнуть той же цели, в частности, от «перечеркнутого Чека», упомянутого выше. Кроме того, расчетный Чек необходимо отличать от приказа Банка в случаях так наз. «жирооборота». Жирооборот не получил пока развития в практике советских Банков. Жиро заключается в производстве Платежей посредством перечислений кредитным учреждением на счет получателя Платежа со счета другого лица по приказу последнего. Эти приказы часто тоже носят название Чеков. Эта форма Платежей получила наибольшее развитие в Федеративной Республики Германии (ФРГ) . Указанные приказы не являются Чеками в собственном смысле слова. Законодательство о Чеке на них не распространяется. В частности лицо, выдавшее такой приказ, не несет по нему ответственности, установленной Законом для чекодателя. Его ответственность определяется не чековым законодательством, а общими правилами гражданского права.

Сумма Чека должна быть обозначена как цифрами, так и прописью (§ 19 п. «г» правил Госбанка). § 20 правил указывает, что суммы, написанные прописью и цифрами, должны быть в полном соответствии друг с другом. Никакие подчистки и поправки в сумме не допускаются. В Чеке должны быть означены число, месяц и год написания (§ 19 правил Госбанка). Указание дат является особенно существенными ввиду того, что Чек может быть предъявлен к Оплате лишь в течение 10 дней со дня выдачи (§ 21).

Большинство законодательств требуют, кроме того, обозначения в Чеке места его выдачи. Различно решается в законодательствах вопрос о том, обязательно ли указание в Чеке на наличность покрытия. Правила Госбанка требуют, чтобы в Чеке был указан номер текущего счета, на которым Чек выдан (§ 19). Законодательства германской группы требуют обозначения Чека в содержании документа словом «Чек» (так наз. чековая метка).

Правила наших Банков, в частности вышеуказанные правила Госбанка, предъявляют к содержанию Чека еще ряд требований, которые при издании советского чекового Закона не смогут быть сделаны реквизитами Чека (например, требование написания Чека на бланке, полученном от Банка, оттиска печати чекодателя), что, конечно, не будет препятствовать тому, чтобы Банки устанавливали их по соглашению со своими клиентами. Эти требования могут преследовать различные цели, преимущественно же они устанавливаются для предупреждения подлогов. Они не могут быть превращены в реквизиты Чека, так как их значение ограничивается отношениями между чекодателем и Банком. Права чекодержателя не могут быть поставлены в зависимость от их соблюдения.

соглашениюgn="center">

соглашениюgn="center">

Отношения между чекодателем и Банком (плательщиком).

Основным вопросом из области отношений чекодателя и Банка (плательщика) является вопрос об основании обязан Банка оплачивать Чеки. Эта обязанность может быть основана на Законе или договоре. Некоторые Законодательства (напр., итальянское) обязывают кредитные учреждения, имею денежные суммы, которые находятся в распоряжении клиента, оплачивать в пределах этих сумм выписанные послед Чеки. В тех же странах, в которых не устанавливает такого правила, указанная обязанность может быть основана только на договоре между Банком и клиентом. , в силу которого Банк принимает на себя обязательство оплачивать Чеки своего клиента, называется чековым договором.

Чековый Договор представляет собой Соглашение дополнительное в отношении того Договоренности, на основании которого клиент имеет в Банке в своем распоряжении ту или иную сумму или открытый ему Займ (например, простой текущий счет или специальный текущий счет до востребования). Основной Договор может и не сопровождаться чековым договором, но чековый Договор перед основной.

Чековый Договор является необходимой предпосылкой Чека. Чековый Договор создает обязанность платителя перед чекодателем опдоговореек при условии, что чекодатель выполнит, со своей стороны, все условия чекобязательство а. Чековый Договор не является договором в пользу третьего лица. Он не создает обязанности Банка в отношении чекодержателя. Обязанность Банка перед чекодержателем и соответственное право последнего требовать от Банка Оплаты Чека может быть основано лишь на акцепте Чека, если таковой допущен (об акцепте см. ниже, п. 6). Спорна юридическая природа чекового Договоренности. Различные теории относят его к различным видам договоров об оказании услуг (Договор пору, Договор личного найма и др.). Применительно к советскому праву была высказана точка зрения (Л. С. Элиассоном), что чековый Договор есть Договор комиссии (ст. 275-а Г. К). Дей, чековый Договор содержит в себе элементы, которые являются характерными для Договоренности комиссиидоговоромль по Чеку, так же, как и комиссионер, совершает сделку (Оплату Чека) от своего имени, но за счет чекодателя. К тому же последняя часть ст. 275-а указывает, что предметом Договоренности комиссии могут быть сделки по получению и производству Платежей.

Однако рассматривать чековый Договор как комиссию было бы все же неправильно. Ст. 275-а Г. К. определяет комиссию как Договор самостоятельный я возмездный. Чековый же Договор, как было указано, не является самостоятельным договором. Что же касается вознаграждения, то чековом договоре оно не выговаривается непосредственно, лик эквивалент за услугу Банка, заключающуюся в Оплате Чека, а заключается в тех выгодах, которые получает Банк от тоги, что у него хранятся Деньги клиента, или же в виде Процента, уплачиваемого клиентом по использованному кредиту. Таким образом, чековый Договор не может быть безоговорочно отнесен к числу комиссионных договоров. Его нельзя также отнести и ни к одному из урегулированных в советском законодательстве договорных типов. Банк несет ответственность перед клиентом за выполнение принятой им на себя по чековому договору обязанности. В случае нарушения этой обязанности (например, отказа оплатить правильно составленный и правильно предъявленный Чек), договорезан возместить происшедшие от этого убытки. Выполнение обязанности по Оплате Чека требует от Банка большой осторожности. Прежде чем оплатить Чек, Банк должен удостовериться всеми имеющимися в его распоряжении способами (сличение подписи с образцами и т. д.) в подлинности Чека, а также в том, что предъявитель Чека, действительно, является уполномоченным по нему лицом. Если Чек составлен на предъявителя, то Банк может оплатить Чек каждому его держателю. Если Чек составлен на имя определенного лица и им предъявлен, то Банк должен удостовериться в тождестве преддоговору и лица, указанного в Чеке. Если Чек переходил по Передаточным надписям, то Банк, кроме того, должен удостовериться в фор непрерывности ряда Передаточных надписей (так же, как и в случае Векселя). Банк не обязан удостоверяться в подлинности Передаточных надписей. В правилах Госбанка (§18) указано, что «Банк обязан удостовериться в правильности подписи лица, на имя которого выписан Чек, а также в правильной подписи надписателя, означенного в качестве получателя в последней именной Передаточной надписи».

Это правило формулировано юридически неточно. Выделение первой надписи не имеет достаточного основания. Неточно также дальнейшее указание, что «ответственности за правильность подписей прочих надписателей Банк не несет». Ответ за формальную правильность, определяемую просты обозрением ряда Передаточных надписей, Банк, несомненно, несет.

По правилам Госбанка, Чек подлежит Оплате в течение 10 дней со дня выдачи. При исчислении этого Срока день выдачи в расчет не принимается. Если последний день Срока падает на нерабочий день, то последним днем считается следующий рабочий день (§ 21). Последовавшие после выдачи Чека смерть чекодателя или объявление его недееспособным не останавливают Оплаты вы им Чека (§ 21). Одним из наиболее важных вопросов, касающихся отношений Банка и чекодателя, является вопрос о последствиях Оплаты Банком утраченного, похищенного или подложного Чека, т. е. вопрос о том, кто, Банк или чекодатель, несет ущерб от такой Оплаты. Этот вопрос не встречает единообразного решения ни в юридической литературе, ни в законодательствах, ни в судебной практике различных Стран. Между тем количество судебных Процессов по этому вопросу превосходит количество Процессов по всем остальным вопросам чекового права. При рассмотрении вопроса о последствиях Оплаты утрачен, похищенного или подложного Чека следует иметь в виду различные возможные случаи. Возможен случай, когда Оплата Чека произошла по вине Банка. Банк не отнесся с достаточным вниманием к исполнению своей обязанности и, например, плохо сличил подпись чекодателя с имеющимся у него образцом, не обратил внимания на грубую подчистку в обозначении суммы Чека и т. п. Возможен и обратный случай, когда Оплата похищенного или утраченного Чека произошла по вине клиента Банка, который небрежно хранил полученную им от Банка книжку чековых бланков или же после похищения этой книжки не известил своевременно Банк и т. п.

Возможны также случаи смешанной вины, когда наличность последней имеется как на стороне Банка, так и на стороне клиента. Наконец, возможен случай, когда и та и другая сторона выполнили надлежащим образом свои обязанности и нет возможности вменить Оплату подложного Чека в вину ни Банку, ни клиенту. Во всех этих случаях вопрос о том, кто несет ущерб, последовал от такой Оплаты, должен решаться особо. В первых трех случаях вопрос в принципе решается легко.

Ущерб должна нести та сторона, по чьей вине он имел место. В случае смешанной вины ущерб должен быть распределен между сторонами. Такое решение вопроса принято и в судебной практике (см. решение Г. К. К. Верхсуда РСФСР. — Судебная практика 1928 г., № 6 и разъяснение пленума Верхсуда РСФСР. — Судебная практика 1928 г., № 8). Оно вытекает из общих начал гражданского права. Гораздо более сложным является вопрос о том, кто должен нести ущерб в том случае, когда он произошел без вины, как той, так и другой стороны. Такие случаи довольно часты, так как искусство подделывать конкурирует с техникой обнаружения подлогов.

Логически даны два возможных ответа — возложить ущерб на Банк или на клиента. В литературе даны многочисленные попытки обоснован тот и другой ответ. Одним из наиболее распространенных аргументов в пользу возложения ущерба на Банк является указание на то, что Банк является собственником тех денежных знаков, которые он выплачивает по подложному Чеку. Поэтому, в силу принципа, что несет собственник, ущерб должен нести Банк. Это рассуждение, внешне логичное, страдает, однако, существенным дефектом. Оно упускает из виду, что ущерб произошел от действия Банка, совершенного в силу Договоренности с чекодателем. Эту сторону вопроса выдвигают вперед те, которые считают, что ущерб должен нести чекодатель. Сторонники этого взгляда ссылаются на то, что лицо, выполняющее чужое поручение, имеет право на получение от другой стороны возмещении убытков, причиненных ему выполнением поручения. Однако, помимо того, что действующее право об этом умалчивает (п. «б» ст. 256 Г. К., упоминающий об издержках, сюда не относится), самое определение того, какие убытки следует считать причиненными выполнением поручения, является крайне спорным. Поэтому, при отсутствии специального правила в Законе, вопрос о последствиях Оплаты утраченного, подложного Чека при отсутствии вины, как со стороны Банка, так и со стороны чекодержателя нельзя разрезать на основании общих норм, содержащихся в гражданском законодательстве. Его надо разрешать, исходя из соображений целесообразности. Однако ответ на поставленный вопрос с точки зрения целесообразности также является весьма спор. В этой проблеме сталкиваются интересы Банков и их клиентуры. Наиболее правильным решением мы считаем следующее. С народно-хозяйственной точки зрения целесообразно возлагать случайный ущерб на ту сторону, которая может мерами предосторожности уменьшить соответствующий Риск . Этот принцип следует применить к рассматриваемой проблеме. Поэтому, если Банк выдал клиенту книжку чековых бланков, как это по общему правилу и имеет место, а затем произошла Оплата Чека, выписанного на бланке из этой книжки, то Банк не должен нести ущерба, хотя бы Чек оказался подложным, похищенным или утраченным. Банк, выдав книжку, со своей стороны принял меры к уменьшению соответствующего Риска . После этого клиент хранит книжку так, чтобы со своей стороны уменьшить этот . Противоположное решение должно иметь место в том случае, если Банк не выдал клиенту чековой книжки.

Цена Банковского чека

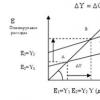

Вследствие того что Банковский чек дает возможность приобрести дополнительные ценности по Стоимости ниже рыночной, он имеет свою Цену. Банковского чека состоит из двух компонентов: скрытой и временной Цены.

Скрытая Цена — это разность между рыночной Ценой обычных акций и исполнительной Ценой, по которой эти акции можно приобрести на основании Банковского чека.

Например, один Банковский чек дает право приобрести одну обыкновенную акцию. Рыночная Цена акции равна 25 руб. Исполнительная Цена Банковского чека равна 20 руб. Следовательно, скрытая Цена Банковского чека составляет 25 — 20 = 5 руб. Банковский чек не имеет скрытой Цены, если его исполнительная Цена выше рыночной Цены стоящих за ним обыкновенных акций.

Временная Цена — это Разница между будущей рыночной Ценой акции, которая может возрасти вследствие успешного развития данной Организации, и ее существующей рыночной Ценой. Если предположить, что в будущем Цена акции возрастет до 35 руб., то временная Цена Банковского чека составляет: 35 — 25 = 10 руб.

В нашем примере Цена Банковского чека составит: 5 + 10 = 15 руб. Если приобретает Банковский чек за 15 руб., а впоследствии купит акцию по исполнительной Цене в размере 20 руб., то общие Издержки на покупку акции составят: 15 + 20 = 35 руб., т. е. столько, сколько стоит эта акция на Рынке . Фактическая Цена Банковского чека колеблется около его теоретической Цены в зависимости от спроса и предложения, а также от других факторов. 2009 | (Банковский чек акции) или облигации (Банковский чек облигации) по Цене исполнения в любой момент времени до истечения Срока действия Банковского чека. Банковские чеки обычна выпускаются в качестве добавления к какому-либо долговому инструменту, например, облигации, чтобы сделать его более привлекательным для инвестора.. Иногда Банковские чеки могут отделяться от таких Активов и тогда они обращаются самостоятельно. Банковские чеки отличаются от рассмотренных выше Опционов тем, что выпускаются на гораздо более длительный времени, а некоторые из них могут быть бессрочными.

Если исполняется Банковский чек акций, то увеличивается общее число обращающихся акций данной Организации, что приводит к снижению Прибыли на акцию и Цены акции. При исполнении Банковского чека облигаций увеличивает размеры своей задолженности вследствие Эмиссии дополнительного числа облигаций.

Поскольку сам Эмитент определяет условия Эмиссии своих бумаг, то условия Банковского чека могут предусматривать обмен Банковского чека как на облигацию, вместе с которой он был эмитирован, или на иную облигацию. В качестве разновидностей Данных бумаг в мировой практике эмитируются Банковские чеки, по которым предусматривается начисление Процентов.

Банковские чеки, дающие право приобрести облигацию в иной Валюте чем облигация, с которой они были выпущены.

Кроме того Банковский чек может быть эмитирован самостоятельно без привязки к облигации.

Банковский чек акций может быть привлекательным в связи с тем, что в случае существенного роста курса акций, он дает возможность приобрести ее по более низкой Цене. Поскольку Банковский чек представляет собой американский , то его Цену можно определить с помощью методики определения Цены американских Опционов.

В то же время оценка Банковского чека акций требует определенной модификации данного подхода, поскольку, как мы отметили выше, при исполнении Банковского чека происходит падение курсовой Стоимости акций. Цена Банковского чека, как и любого другого Опциона, будет включать два компонента — внутреннюю и временную Стоимость. Если Цена исполнения Банковского чека равна или выше текущей Стоимости базисного Актива, то внутренняя Стоимость равна нулю, и Цена Банковского чека полностью состоит из временной Стоимости. По мере приближения даты истечения Банковского чека его временная Стоимость будет падать.

Существуют два типа Опционов.

американский и европейский. Американский Опцион может быть исполнен в любой день в течение Срока действия контракта, европейский — только в день его истечения.

Различают два вида Опционов: колл и пут.

Опцион колл предоставляет возможность держателю Опциона купить базисный или отказаться от его покупки.

Опцион пут дает держателю право продать Актив или отказаться от его Продажи. Инвестор приобретает Опцион колл, если рассчитывает на повышение курса базисного Актива, и Опцион пут — когда ожидает его понижения. Банковский чек как право на покупку имеет определенную рыночную Стоимость и поэтому широко котируется на Рынке, Цены на них формируются по обычным рыночным правилам. При росте курса акций после Эмиссии Банковских чеков неизбежно происходит фактически пропорциональный или даже больший рост рыночного курса самого Банковского чека. выравнивания Цен под воздействием Рынка называется арбитражем. Если Эмитент самостоятельно устанавливает Цену на акции новой Выпуска и приобретение акций в соответствии с Данным правом происходит со значительным Снижением цены (по Цене существенно ниже текущей рыночной Цены акции), то тогда гарантируется успех Выпуска и может избежать расширения Затрат на осуществление подписки.

Обычно, если Инвестор по какой-либо причине считает для себя невыгодным использовать свое право на покупку, то может продавать права от имени и в интересах инвестора. Также Компания может продавать все права в свою пользу и при этом определенные убытки несут акционеры. Ясно, что рассчитанная Цена прав является ориентировочной величиной и меняется под влиянием обычных рыночных факторов, тем более, что эти права обычно широко котируются на Бирже.

Следует иметь в виду, что если в Период действия Банковского чека происходит рост Цены акций, то это обычно приводит к гораздо большему пропорциональному росту Стоимости Банковского чека, что является примером Левериджа и позволяет проводить спекулятивные операции с этим видом бумаг. Банковский чек на акции может быть привлекательным в связи с тем, что при существенном росте рыночных Цен на акцию он дает возможность приобрести ее по более низкой, заранее зафиксированной Цене. Поэтому Банковский чек и называют разновидностью Опциона на покупку. Выше отмечалось, что покупка Опциона на Продажу с одновременной покупкой акций служит страховкой от нежелательного изменения Цен на акции. Такой Опцион иногда называют защитным Опционом на Продажу и он позволяет избежать Риска падения курса акций.

Если Цена акций к моменту истечения Срока ниже, чем Цена исполнения Опциона, то Инвестор может исполнить Опцион и продать эти акции по Опциону Бирже (точнее, соответствующему надписателю по указанию биржи), получив оговоренную сумму. В итоге потери будут ограничены суммой Премии независимо от величины падения рыночной Цены акций.

Покупка Банковских чеков

Покупка Банковских чеков также основывается на ожиданиях определенного изменения будущей Цены, хотя эта стратегия несет меньший Риск.

Банковские чеки за небольшое вознаграждение гарантируют покупку акций по фиксированной Цене в течение оговоренного Периода времени. Инвесторы покупают Банковские чеки, если уверены в будущем росте Цены.

Например, вы можете заплатить $1 в расчете за одну акцию, чтобы получить право купить акции по Цене $10 в течение 5 лет. Если Цена вырастает до $14, и вы реализуете свое право по варранту, экономия при покупке одной акции составит $3. Затем вы можете продать акции по более высокой Цене и получить .

Организации продают Банковские чеки, планируя привлечь денежные средства от нового Эмиссии Ценных бумаг или Продажи акций, находящихся в резерве. После Эмиссии Банковского чека он может быть внесен в список акций и торговаться как иные инвестиционные инструменты. Обозначение wt после символа в таблице акций означает, что котировки даны именно на Банковский чек, а не на акцию.

Если Цена на акции на конец оговоренного Периода оказывается ниже установленной Цены, Банковский чек не используется и истекает. То обстоятельство, что Банковские чеки очень дешевы и имеют достаточно продолжительный срок действия, определяет активную Торговлю ими.

Банковский чек на покупку акций

Привилегия на покупку акций иногда предоставляется владельцам облигаций или Привилегированных акций, но чаще выпускается отдельно. Это документ, предоставляющий его владельцу право покупки определенного количества обыкновенных акций Корпорации в течение заранее определенного Срока (обычно срок реализации Банковских чеков достаточно продолжителен, встречаются бессрочные Банковские чеки). Такие Банковские чеки содержат на лицевой стороне условия, по к-рым может быть реализовано право покупки

Банковские чеки стали особенно популярны среди Трейдеров (спекулянтов), заинтересованных в наличии инструмента с быстро изменяющейся Ценой, что связано с тем, что курс Банковского чека значительно ниже курса самой акции, вследствие чего для сохранения заданной позиции требуется меньше Денег, а также с тем, что покупка Банковских чеков обладает большим левереджем, чем покупка самой акции.

Для иллюстрации последнего тезиса рассмотрим следующий пример. Предположим, что каждый Банковский чек позволяет их держателям приобрести две обыкновенные акции по Цене 10 дол. за акцию, в то время как рыночный курс самой акции составляет 12 дол. В этом случае теоретическая Цена одного Банковского чека составит:

Теперь предположим, что рыночный курс акции повысился на 50% (с 12 до 18). В этом случае теоретическая Цена Банковского чека повысится на 300% (с 4 до 16), т. е. в 6 раз больше.

На практике, когда коэффициент левереджа между Банковским чеком и акцией становится очень высоким, как во втором вышеприведенном примере, Цена Банковского чека может превышать их теоретическую Цену на величину т. н. Премии , которая, в свою очередь, может уменьшиться или исчезнуть по мере уменьшения левереджа между Банковским чеком и акцией. Т. е., если Цена обыкновенной акции достигнет 50, дальнейшее повышение на 50% (до 75) приведет к повышению теоретической Цены Банковского чека лишь на 62,5%, что означает соотношение в 1,25 между повышением Цены Банковского чека и повышением курса акции.

Банковские чеки выпускаются с Ценой исполнения, превышающей текущий рыночный курс обыкновенной акции, что означает: на данный момент они имеют отрицательную теоретическую Стоимость; тем не менее Банковские чеки могут быть проданы и на этих условиях, в зависимости от продолжительности Срока, в течение которого действует право обмена (чем дольше срок, при пр. равных условиях, тем выше Цена), а также от перспектив данной акции в течение Срока действия Банковского чека. Банковские чеки могут выпускаться отдельно как самостоятельные Ценные бумаги; они могут быть присоединены к облигациям или Привилегированным акциям в качестве `приманки` Выпуска; они могут быть выпущены в пакете со `старшими` Ценными бумагами (в этом случае чисто физически они отделены от `старших` Ценных бумаг). В отличие от конверсионной привилегии Банковские чеки служат для Организации источником получения фин. ресурсов; в то же е менее Банковские чеки могут быть проданы и на этих условиях, в зависимости от продолжительности Срока, в течение которого действует право обмена (чем дольше срок, при пр. равных условиях, тем выше Цена), а также от перспектив данной акции в течение Срока действия Банковского чека. Банковские чеки могут выпускаться отдельно как самостоятельные Ценные бумаги; они могут быть присоединены к облигациям или Привилегированным акциям в качестве `приманки` Выпуска; они могут быть выпущены в пакете со `старшими` Ценными бумагами (в этом случае чисто физически они отделены от `старших` Ценных бумаг). В отличие от конверсионной привилегии Банковские чеки служат для Организации источником получения фин. ресурсов; в то же время, как и конверсионная привилегия, Банковские чеки, как `подсластители` `старших` Ценных бумаг, позволяют установить более низкую Процентную ставку по облигациям или Привилегированным акциям. Подчиненный облигации вместо того чтобы иметь конверсионную привилегию, могут выпускаться с Банковскими чеками, присоединенными к таким облигациям, или в виде отдельного документа. Это позволяет понизить Процентную ставку и нейтрализовать негативный эффект, связанный с тем, что облигации являются подчиненными.

Использование Банковских чеков, напр., выгодно в тех ситуациях, когда % ставку т или не в состоянии платить Проценты или дивиденды, которые подлежат выплате при Выпуске облигаций или Привилегированных акций, или когда Выпуск осуществляет молодое , чьи `старшие` Ценные бумаги, связанные с риском, Инвесторы покупают неохотно, есставку % не дает определенной спекулятивной привилегии участия в будущих Прибылях в случае успешного развития бизнеса.

С точки зрения владельцев обыкновенных акций как собственников предприятия, Выпуск Банковских чеков может быть полностью оправдан при необходимости срочного привлечения дополнительного Капитала на благоприятных условиях.

Складской Банковский чек

Складской Банковский чек вид Ценных бумаг, котируемых на Бирже , выпущенных на базе факта наличия сырья либо промежуточных продуктов, имеющихся у данной Компании и выступающих в роли гарантий. Банковские чеки наделяют владельца Банковского чека правом покупки Валюты (Валютные Банковские чеки), облигаций (Облигационные Банковские чеки) или акций (Банковские чеки на акции) при определенных условиях в определенный Период (или на определенную контрольную дату). Банковский чек на представляет собой специальный вид Банковского чека, с использованием которого осуществляется спекуляция на повышении или понижении Цен и целью которого является не Ценных бумаг, а наличный расчет.

Банковские чеки могут быть проданы как таковые или куплены вместе с облигациями (облигациями с Банковским чеком). Создание Банковского чека

Необходимые предпосылки

Валюта Выпуска

Срок с/по

Цена исполнения и Валюта Цены исполнения

Андерлаинг

Числитель/знаменатель отношения Опциона

Тип Опциона

Вид исполнения

На данном этапе не требуется вводить Тип Опциона и Вид исполнения в Данных категории. Эти Данные по-прежнему можно ввести при исполнении Банковского чека в функции Исполнение права по Ценным бумагам. См. также: Обзор: Исполнение прав по Ценным бумагам

Используя выбор полей в пользовательской настройке, можно определить:

Минимум исполнения

Зарегистрирован на Бирже

Служащий обеспечением

Обработка Налога

Следующие поля доступны для Банковских чеков на Индекс :

Индекс Ценной бумаги

База Индекса

Пункт Индекса

Валюта Индекса

Облигации с Банковскими чеками

Облигация с Банковскими чеками представ-ЛЯ1П собой обычную облигацию с купонами, которая имеет определенное число Банковских чеков. Каждый Банковский чек дает держателю право, но не обязывает его купить оговоренное число акций Эмитента по установленной цепе — Цене использования Банковского чека — на определенную дату. При использовании Банковского чека акции приобретаются за дополнительную плату.

Облигация с Банковскими чеками также является гибридным инструментом. Как и в случае с конвертируемыми облигациями, эти инструменты могут предлагать Опционы для эмитентов и Инвесторов. Купонные ставки по ним устанавливают на более низком уровне по сравнению с обычными облигациями ввиду их более высокой потенциальной доходности.

Облигации с Банковскими чеками сходны с корпоративными конвертируемыми облигациями в том, что предоставляют Инвестору возможность получить акции Эмитента по фиксированной Цене, что может рассматриваться как долгосрочный Опцион «колл» на акции, который продается вместе с облигацией. Облигация с Банковскими чеками представляет собой обычную корпоративную облигацию с купонами, которая имеет определенное число Банковских чеков. Как и конвертируемые облигации, не все Банковские чеки дают право на приобретение акций. Могут быть выпущены Банковские чеки на другие долговые инструменты, а также Товары, например Золото . Ниже будут рассмотрены Банковские чеки на обыкновенные акции.

Банковские чеки дают держателю право, но не обязывают его купить определенное число обыкновенных акций по фиксированной Цене — Цене использования Банковского чека. При использовании Банковского чека за акции Эмитенту выплачиваются дополнительные средства сверх Исходной стоимости облигации.

Облигации с присоединенными к ним Банковскими чеками можно держать как единое целое и продавать «включая Банковские чеки»; их более высокая Цена отражает больший потенциал получения Выгоды. Инвестор, однако, может отделить Банковские чеки и продать так называемую «ободранную» (stripped) облигацию и Банковские чеки отдельно. Такие облигации и отделенные от них Банковские чеки покупают Инвесторы разных типов с различными требованиями. Облигации с Банковскими чеками, в отличие от конвертируемых облигаций, не дают Эмитенту права досрочного обмена, которое позволяет реализовать принудительное использование Банковских чеков в случае выхода Цены обыкновенной акции за установленный предел.

Обмен Банковских чеков на акции производится по фиксированной Цене, которая выплачивается после использования Банковского чека. Банковские чеки предназначены в первую очередь для тех Инвесторов, которые хотят получить долгосрочные Опционы на акции с фиксированными ценами. Они являются рискованным инструментом с неустойчивыми ценами, поэтому Инвесторы должны постоянно отслеживать соотношение между Ценой использования Банковского чека и текущей рыночной Ценой на акции.

Ниже приведены экраны с Информацией об азиатских варрантах, сопровождаемые соответствующей новостной строкой.

Так на экране Reuters выглядят Цены на Банковские чеки Организации Dartmoor Investment Confiding propert PLC.

Пример: эффект рычага при изменении Цены Банковского чека

Банковский чек на акции Организации XYZ можно купить за 7,00 Долларов , а текущая Цена на обыкновенные акции равна 28,00 долларам. Предположим, что акции поднялись до 30,00 Долларов. Рост Цены составляет 7,14% — (30 - 28J/28. Повышение Цены лежащих в основе акций влечет за собой увеличение Цены Банковского чека до 9,00 Долларов. Рост Цены при этом составит уже 28,57% — (9 - 7)/7.

Таким образом, рост Цены акций на 7,14% повлек за собой рост Цены Банковского чека на 28,57%. Эффект рычага проявился в том, что повышение Цены акций вызвало в четыре раза больший рост Цены Банковского чека.

Эмитенты в некоторых быстро растущих секторах бизнеса далеко не всегда могут продемонстрировать историю Эмиссии Долговых обязательств, и вследствие этого им для привлечения Инвесторов приходится предлагать «подсластитель» в виде Банковских чеков. Использование Банковских чеков при условии роста акций Компании приводит к увеличению акционерного Капитала Эмитента облигаций.

Для Инвесторов привлекательность облигаций с Банковскими чеками заключается в том, что их можно держать и продавать как вместе с Банковскими чеками, так и без них. В случае ликвидации Компании держатель облигации имеет преимущество перед акционерами.

Эмитенты: облигации с Банковскими чеками

Преимущества Недостатки

Более низкие купонные выплаты в результате того, что Банковские чеки имеют собственную Стоимость

Стоимость, Эмиссии облигаций ниже Стоимости Эмиссии акций

Как и в случае с конвертируемыми облигациями, до использования Банковского чека число акций или Компании не меняется

Долговой элемент облигации может быть использован для проведения операций обмена.

Банковские чеки могут быть использованы Инвесторами только в установленные Сроки; в случае значительного повышения Цен на акции Инвестор получает Прибыль, которую Эмитент не может ограничить, поскольку не имеет права осуществить принудительное использование Банковского чека.

Долговое обязательство по облигпреимуществот первоочередному погашению при ликвидации Эмитента.

Инвесторы: облигации с Банковскими чеками.

Итак, облигации с Банковскими чеками имеют следующие ключевые особенности:

Облигация с Банковскими чеками представляет собой обычную облигацию с купонами, к которой присоединено определенное число Банковских чеков. Банковский чек дает держателю право купить акции или долговые инструменты Эмитента, а также определенные Товары.

Владелец может держать и/или продать облигацию вместе с присоединенными Банковскими чеками — «включая Банковские чеки», а также отделить Банковские чеки и держать и/или продать «ободранную» облигацию и Банковские чеки отдельно.

Банковским чекам присущ эффект рычага, который выражается в том, что небольшие изменения Цены акции вызывают значительные изменения Цены Банковских чеков.

Преимущества Недостатки

Эффект рычага

обязательство> облигации дает стабильный Профит

Эмитент не имеет права на осуществление досрочного принудительного использования Банковского чека. С Банковскими чеками связан определенный Риск, поскольку Цена акций может и подниматься, и падать

Банковский чек облигации не дает Выгоды — это рискованный инструмент.

Так, Банковский чек — это производный инструмент, дающий право его держателю на покупку Ценных бумаг, выпускаемых Эмитентом по установленной Цене («Цене подписки»), в определенные Сроки до даты Экспирации (expiration date) или в эту дату.

Базовыми Активами Банковского чека могут быть акции и облигации. При этом Эмитентом Банковских чеков является Эмитент базовых Ценных бумаг. Банковские чеки выпускаются Эмитентом при условии достаточности размещенного к Выпуску Капитала для обеспечения будущей Выпуска базовых Ценных бумаг. В этом заключается основное отличие Банковских чеков от Опционов.

А конвертируемая облигация — это облигация, которая дает Инвестору право выбора: рассматривать данную Ценную бумагу как чистую облигацию с заложенной в ее условиях доходностью или, по достижении оговоренного Срока, конвертировать ее в определенное число базовых Ценных бумаг.

Конвертируемую облигацию Инвестор приобретает тогда, когда не желает подвергать себя более высокому риску, связанному с владением базового Актива (как правило, это обыкновенные акции). И в то же время он хочет получить потенциальную выгоду, возникающую в результате успешной Работы Организации или инфляционных Процессов. Право конверсии, повышающее облигационный рейтинг подобной облигации, компенсируется ее Эмитентом в форме более низкого Процента (или купонной ставки).

Депозитарная расписка — это документ, удостоверяющий, что Ценные бумаги помещены на хранение в банке-кастодиане (custody) в Стране Эмитента акций на имя банка-депозитария, дающего право его владельцу пользоваться Доходами от этих Ценных бумаг. За исключением Разницы из-за изменения Валютного курса, Цена на эти расписки меняется пункт в пункт с изменением Цены на базовые Ценные бумаги. Кроме тех случаев, когда на местном Рынке ограничено участие зарубежных Инвесторов.

— это Соглашение об обмене Активов и Пассивов на аналогичные Активы или Пассивы с целью Продления или сокращения Сроков погашения. Или с целью повышения или снижения Процентной ставки с тем, чтобы максимально увеличить Доходы или минимизировать Затраты финансирования.

Соглашение о будущей Процентной ставке — это производный инструмент, согласно которому одна сторона условно занимает у второй стороны сумму под определенную Процентную ставку на оговоренный срок. Участники Договора обязуются провести на дату исполнения (settlement day) компенсационные выплаты в случае отличия текущего значения от заранее оговоренной Процентной ставки, то есть от указанной при заключении сделки.

Сертификат, дающий право на покупку тех же Ценных бумаг в другой Валюте.

Доходный Банковский чек - облигационный Банковский чек, приносящий Проценты на свою номинальную Стоимость.

Другие виды Банковских чеков

Банковский чек, выпускаемый с евронотами и дающий право покупки в оговоренный срок иностранных казначейских Векселей по фиксированной Цене.

Отсроченный Банковский чек - облигационный Банковский чек, который можно использовать только через определенный интервал времени после Выпуска.

Реинвестиционный Банковский чек - облигационный Банковский чек, дающий право на Дополнительное вложение Купонного дохода в облигации того же типа.

Источники

glossary.ru Глоссарий

dic.academic.ru Словари и энциклопедии на Академике

finance.sci-lib.com Финансовый словарь

Энциклопедия инвестора . 2013 . - (bank draft, banker’s cheque; banker’s draft) Чек, выписанный банком на себя или на своего агента. Лицо, задолжавшее деньги другому лицу, покупает у банка драфт за наличные деньги и расплачивается им с кредитором, у которого не возникает сомнений … Словарь бизнес-терминов

БАНКОВСКИЙ ЧЕК - (banker s draft) Выписанный банком и проданный клиенту чек. Такие чеки могут быть полезны при расчетах с третьей стороной, которая отказывается принимать личный чек клиента на сумму, слишком большую для того, чтобы ее можно было оплатить с какой… … Экономический словарь

БАНКОВСКИЙ ЧЕК - чек, используемый для осуществления коммерческих платежей (уплата авансовых, гарантийных и других сумм); главным образом применяется при совершении платежей нетоварного характера. Широкое распространение Б.ч. получили при переводах денежных… … Юридический словарь - чек, используемый для осуществления коммерческих платежей (уплата авансовых, гарантийных и других сумм); главным образом применяется при совершении платежей нетоварного характера. Широкое распространение Б.ч. получили при переводах денежных… … Большой юридический словарь

БАНКОВСКИЙ ЧЕК - используется для осуществления коммерческих платежей (уплата авансовых, гарантийных и других сумм). Применяется в основном при совершении платежей нетоварного характера, при переводах денежных средств из одних стран в другие … Внешнеэкономический толковый словарь

банковский чек - Переводной вексель (тратта) или ордер, выписанные на банк против депонированных средств с целью платежа на определенную денежную сумму некоторому лицу по его требованию. Чеки рассматриваются как наличные средства и подлежат передаче (negotiable) … Финансово-инвестиционный толковый словарь

Авизованный банковский чек - банковский чек, который: либо содержит в тексте указание на то, что банк плательщик может получить покрытие по чеку: в оплату дебетуйте суммой чека наш счет у Вас No. ... и т.п.; либо подкреплен отдельным письмом банка чекодателя банку… … Финансовый словарь

В которой содержится распоряжение плательщика-чекодателя своему банку произвести платеж указанной суммы чекодержателю.

Виды чеков

Различают денежные чеки и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.

Расчетные чеки — это чеки, используемые для безналичных расчетов. Расчетный чек — это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию — получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

Различают также следующие виды чеков:- именной — выписан на определенное лицо;

- предъявительский — выписан на предъявителя;

- ордерный — выписывается в пользу определенного лица или по его приказу, т. е. чекодатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента.

Чек может быть кроссированным. Кроссированный чек — это чек, перечеркнутый на лицевой стороне двумя параллельными линиями. На чеке допускается только одно кроссирование. Кроссирование может быть общим и специальным.

Общее кроссирование имеет место, когда между линиями нет никакого обозначения или есть пометка «банк». Чек, имеющий общее кроссирование, может быть оплачен плательщиком только банку или своему клиенту.

Специальное кроссирование — это кроссирование, при котором между линиями вписано наименование плательщика. Чек, имеющий это кроссирование, может предъявиться только банку, наименование которого указано между линиями.

Чек, чекодатель и чекодержатель

Чек — это , содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодатель — , имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков.

Чекодержатель — юридическое лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Порядок и условия использования чеков в платежном обороте регулируются частью второй Гражданского кодекса Российской Федерации, а в части, им не урегулированной, — другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Реквизиты чека

Чеки могут применяться как при , так и . могут выпускать собственные чеки для осуществления безналичных расчетов. Этими чеками пользуются клиенты банка-эмитента, а также с помощью таких чеков могут проводиться межбанковские расчеты. Чеки должны оформляться по установленной форме. РФ установил перечень реквизитов чека , а форму чека устанавливает кредитная организация самостоятельно.

Реквизиты чека

Чек должен содержать все обязательные реквизиты, установленные частью второй Гражданского кодекса Российской Федерации, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

Чек должен содержать следующие реквизиты:- наименование «чек», включенное в текст документа;

- поручение плательщику выплатить определенную денежную сумму;

- наименование плательщика и указание счета, с которого должен быть произведен платеж;

- указание валюты платежа;

- указание даты и места составления чека;

- подпись лица, выписывающего чек, — чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Условия применения чека устанавливаются ЦБ РФ. При расчетах чеками клиенты заключают между собой договор о расчетах. В этом договоре обязательно указывается порядок открытия и ведения счетов для расчетов чеками. Составляются способы и сроки передачи информации, порядок подкрепления чековых счетов клиента, обязательство сторон и др. Каждый банк разрабатывает внутрибанковские правила чековых расчетов, содержание формы чека, условия оплаты чеков, сроки расчетов, оформление расчетов и др.

Срок действия чеков:- 10 дней — на территории РФ;

- 20 дней — на территории СНГ;

- 70 дней — если чек выписан на территории другого государства.

В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

Отзыв чека по истечении срока для его предъявления не допускается.

Выдача чека не погашает денежного обязательства, по исполнению которого он выдан.

Оплата чека

Предоставление чека в банк , обслуживающий чекодержателя, на инкассо для получения платежа означает предъявление чека к платежу. Чек оплачивается плательщиком за счет денежных средств чекодателя . Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком.Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Отказ от оплаты чека должен быть удостоверен одним из следующих способов:- Совершением нотариусом протеста либо составлением равнозначного акта в порядке, установленном законом.

- Отметкой плательщика на чеке об отказе в его оплате с указанием даты представления чека к оплате.

- Отметкой инкассирующего банка с указанием даты о том, что чек своевременно выставлен и не оплачен.

Протест (или равнозначный акт) должен быть совершен до истечения срока предъявления чека. Если чек предоставлен в последний день срока, то протест (или равнозначный акт) может быть совершен в следующий рабочий день.

Чекодержатель обязан известить своего индоссанта и чекодателя о неплатеже в течение двух рабочих дней, следующих за днем совершения протеста (или равнозначного акта).

Каждый индоссант должен в течение двух рабочих дней, следующих за днем получения им извещения, довести до сведения своего индоссанта полученное им извещение. В тот же срок извещение направляется тому, кто дал аваль за это лицо.

Не пославший извещения в указанный срок не теряет своих прав. Он возмещает убытки, которые могут произойти вследствие неизвещения о неоплате чека. Размер возмещаемых убытков не может превышать сумму чека.

При отказе плательщика от оплаты чека чекодержатель вправе по своему выбору предъявить иск к одному, нескольким или ко всем обязанным по чеку лицам (чекодателю, авалистам, индоссантам), которые несут перед ним солидарную ответственность.

Бланки чеков изготовляются по единому образцу.

Чек является ценной бумагой . Бланки чеков считаются бланками строгой отчетности . Для расчетов через учреждения ЦБ РФ применяются только чеки, имеющие на лицевой стороне обозначение «Россия» и две параллельные линии, обозначающие общую кроссировку. Чек должен иметь покрытие. Покрытием чека в банке чекодателя могут быть:

- средства, депонированные чекодателем на отдельном счете;

- средства на соответствующем счете чекодателя, но не свыше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков. В этом случае банк может гарантировать чекодателю при временном отсутствии средств на его счете оплату чеков за счет средств банка.

Вместе с чеками банк выдает клиенту идентификационную карточку (чековую книжку) в одном экземпляре независимо от количества чеков и идентифицирует чекодателя по каждому чеку. Карточка содержит наименование банка и его адрес, номер карточки, имя хозяйствующего субъекта или гражданина, подпись, номер счета и паспортные данные чекодателя. На оборотной стороне указываются условия, при которых гарантируется оплата чека. Такими условиями являются следующие:

- чек может быть выписан на сумму, не превышающую указанный лимит;

- подпись чекодателя должна соответствовать образцу подписи на карточке;

- идентификация чекодателя осуществляется путем сравнения его паспортных данных с данными, указанными в чековой карточке;

- чек должен быть оплачен в полной сумме, на которую он выписан, без какой-либо комиссии.

Расчеты чеками

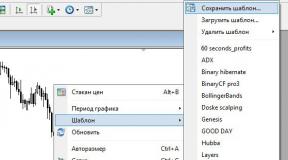

Расчеты чеками осуществляются по схеме (рис. 6):

Рис. 6. Схема расчетов с помощью чеков- покупатель предоставляет в обслуживающий его банк заявление на получение чеков и платежное поручение на депонирование сумм (если оно осуществляется) или заявление в двух экземплярах для приобретения чеков, оплата которых гарантирована банком;

- в банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т. е. проставляются наименование банка, номер лицевого счета, название чекодателя и лимит суммы чека;

- покупателю выдаются чеки и чековая карточка;

- продавец предъявляет покупателю документы на отгруженную продукцию (выполненные работы, оказанные услуги);

- покупатель выдает чек продавцу;

- продавец предъявляет чек в банк, обслуживающий продавца, при реестре чеков;

- в банке, обслуживающем продавца, зачисляются денежные средства на счет продавца;

- банк продавца предъявляет чек для оплаты банку, обслуживающему покупателя;

- банк, обслуживающий покупателя, списывает сумму чека за счет ранее забронированных сумм;

- банки выдают клиентам выписки из счетов банка.

Чеки в межбанковских расчетах

Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми и определяющими порядок и условия использования чеков.

Чеки кредитных организаций могут использоваться клиентами кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений .

Межбанковское соглашение о расчетах чеками может предусматривать:

- условия обращения чеков при осуществлении расчетов;

- порядок открытия и ведения счетов, на которых учитываются операции с чеками;

- состав, способы и сроки передачи информации, связанной с обращением чеков;

- порядок подкрепления счетов кредитных организаций — участников расчетов;

- обязательства и ответственность кредитных организаций — участников расчетов;

- порядок изменения и расторжения соглашения.

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

- форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

- перечень участников расчетов данными чеками;

- срок предъявления чеков к оплате;

- условия оплаты чеков;

- ведение расчетов и состав операций по чекообороту;

- бухгалтерское оформление операций с чеками;

- порядок архивирования чеков.

Различают денежные чеки и расчетные чеки .

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.

Расчетные чеки — это чеки, используемые для безналичных расчетов. Расчетный чек — это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию — получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

Различают также следующие виды чеков:

Именной — выписан на определенное лицо;

Предъявительский — выписан на предъявителя;

Ордерный — выписывается в пользу определенного лица или по его приказу, т. е. чекодатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента.

Чек может быть кроссированным. Кроссированный чек — это чек, перечеркнутый на лицевой стороне двумя параллельными линиями. На чеке допускается только одно кроссирование. Кроссирование может быть общим и специальным.

Общее кроссирование имеет место, когда между линиями нет никакого обозначения или есть пометка «банк». Чек, имеющий общее кроссирование, может быть оплачен плательщиком только банку или своему клиенту.

Специальное кроссирование — это кроссирование, при котором между линиями вписано наименование плательщика. Чек, имеющий это кроссирование, может предъявиться только банку, наименование которого указано между линиями.

Чек должен иметь ряд обязательных реквизитов (ст. 878 ГК РФ «реквизиты чека»):

Наименование "чек", включенное в текст документа;

Поручение плательщику выплатить определенную денежную сумму;

Наименование плательщика;

Указание счета, с которого должен быть произведен платеж;

Указание валюты платежа;

Указание даты и места составления чека;

Подпись чекодателя - лица, выписавшего чек.

При отсутствии хотя бы одного из данных реквизитов чек не имеет юридической силы.

Чеки могут применяться как при наличных, так и безналичных расчетах. Кредитные организации могут выпускать собственные чеки для осуществления безналичных расчетов. Этими чеками пользуются клиенты банка-эмитента, а также с помощью таких чеков могут проводиться межбанковские расчеты. Чеки должны оформляться по установленной форме. ЦБ РФ установил перечень реквизитов чека, а форму чека устанавливает кредитная организация самостоятельно.

Условия применения чека устанавливаются ЦБ РФ. При расчетах чеками клиенты заключают между собой договор о расчетах. В этом договоре обязательно указывается порядок открытия и ведения счетов для расчетов чеками. Составляются способы и сроки передачи информации, порядок подкрепления чековых счетов клиента, обязательство сторон и др. Каждый банк разрабатывает внутрибанковские правила чековых расчетов, содержание формы чека, условия оплаты чеков, сроки расчетов, оформление расчетов и др.

Срок действия чеков:

10 дней — на территории РФ;

20 дней — на территории СНГ;

70 дней — если чек выписан на территории другого государства.

В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

Чек оплачивается за счет средств чекодателя плательщиком при условии предъявления его к оплате в установленный срок.

Представлением чека в банк, обслуживающий чекодержателя, на инкассо для получения платежа считается предъявление его к платежу. Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком (ст. 882 ГК РФ «Инкассирование чека»).

В случае отказа плательщика от оплаты чека, предъявленного к платежу, данное обстоятельство должно быть удостоверено одним из способов:

1) протестом нотариуса либо составлением равнозначного акта;

2) отметкой плательщика на чеке об отказе в его оплате с указанием даты представления чека к оплате;

3) отметкой инкассирующего банка с указанием даты, свидетельствующей о том, что чек своевременно выставлен и не оплачен.

О неоплате чека чекодержатель должен известить своего индоссантами чекодателя в течение двух рабочих дней, следующих за днем совершения протеста или равнозначного ему акта.

Если плательщик откажет в оплате чека, чекодержатель имеет право регресса, т.е. он вправе заявить требование о платеже ко всем обязанным по чеку лицам — чекодателю, авалистам, индоссантам, которые несут перед чекодержателем солидарную ответственность.

Отказ от оплаты чека в установленной законом форме должен быть совершен до истечения срока его предъявления. Чекодержатель в этом случае в течение шести месяцев вправе по своему выбору предъявить иск к одному или нескольким обязанным по чеку лицам, которые несут перед ним солидарную ответственность.

Банк-чекодатель выдает клиенту бланки денежных чеков для выдачи наличных средств. Только клиент-чекодержатель имеет право выписать чек и получить деньги от банка-чекодателя. После предъявления чека чекодержателем банк-чекодатель обязан выплатить указанную в чеке сумму, которую тот должен иметь на своем счете.

В случае отсутствия денег на счете чекодержателя чекодатель может оплатить чек, если это оговорено предварительно или в договоре за дополнительное вознаграждение.

Необходимо указать на ряд недостатков чековой формы расчетов:

1) на счете, выдавшего чек, может не оказаться нужной суммы и чек будет возвращен неоплаченным;

2) у данного лица может вообще не быть счета, или чек может быть неправильно заполнен или подпись не совпадать, тогда банк возвращает чек с соответствующими отметками.

Чек может быть:

Именным;

Переводным.

Права на получение денежных средств по именному чеку не могут быть переданы другому лицу, кроме того, которое указано в чеке. Наобо-рот, в переводном чеке данные права могут быть переведены на другое лицо, которое после этого становится законным чекодержателем. Переда-точная надпись, на основании которой производится передача прав по чеку, называется индоссамент.

Платеж по чеку может быть гарантирован другим лицом. Подобная гарантия осуществляется с помощью специальной надписи на чеке - аваля.

В авале обязательно должно быть указано:

Кем дан аваль;

За кого дан аваль;

Лицо, давшее аваль, в случае отказа чекодателя оплатить чек, обязано уплатить сумму, указанную в чеке. После этого лицо, осуществившее аваль (авалист), становится кредитором по отношению к лицу, за кого был дан аваль.

Бланки чеков изготовляются по единому образцу.

Чек является ценной бумагой. Бланки чеков считаются бланками строгой отчетности. Для расчетов через учреждения ЦБ РФ применяются только чеки, имеющие на лицевой стороне обозначение «Россия» и две параллельные линии, обозначающие общую кроссировку.

Чек должен иметь покрытие.

Покрытием чека в банке чекодателя могут быть:

Средства, депонированные чекодателем на отдельном счете;

Средства на соответствующем счете чекодателя, но не свыше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков.

В этом случае банк может гарантировать чекодателю при временном отсутствии средств на его счете оплату чеков за счет средств банка.

Вместе с чеками банк выдает клиенту идентификационную карточку (чековую книжку) в одном экземпляре независимо от количества чеков и идентифицирует чекодателя по каждому чеку. Карточка содержит наименование банка и его адрес, номер карточки, имя хозяйствующего субъекта или гражданина, подпись, номер счета и паспортные данные чекодателя. На оборотной стороне указываются условия, при которых гарантируется оплата чека.

Такими условиями являются следующие:

Чек может быть выписан на сумму, не превышающую указанный лимит;

Подпись чекодателя должна соответствовать образцу подписи на карточке;

Идентификация чекодателя осуществляется путем сравнения его паспортных данных с данными, указанными в чековой карточке;

Чек должен быть оплачен в полной сумме, на которую он выписан, без какой-либо комиссии.

Расчеты чеками осуществляются по схеме (рис. 6):

Рис. 6. Схема расчетов с помощью чеков

1) покупатель предоставляет в обслуживающий его банк заявление на получение чеков и платежное поручение на депонирование сумм (если оно осуществляется) или заявление в двух экземплярах для приобретения чеков, оплата которых гарантирована банком;

2) в банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т. е. проставляются наименование банка, номер лицевого счета, название чекодателя и лимит суммы чека;

3) покупателю выдаются чеки и чековая карточка;

4) продавец предъявляет покупателю документы на отгруженную продукцию (выполненные работы, оказанные услуги);

5) покупатель выдает чек продавцу;

6) продавец предъявляет чек в банк, обслуживающий продавца, при реестре чеков;